16 juillet 2014 – La République de Côte d’Ivoire (notée B1 (perspective positive) par Moody’s et B (perspective positive) par Fitch), a procédé avec succès à une émission obligataire inaugurale d’un montant de 750 millions de dollars US à 10 ans au format 144A/Reg S à un taux de rendement de 5,625% par an (équivalent à un coupon de 5,375% et une marge de 298 points de base par rapport aux Mid-Swaps USD à 10 ans) arrivant à échéance en juillet 2024.

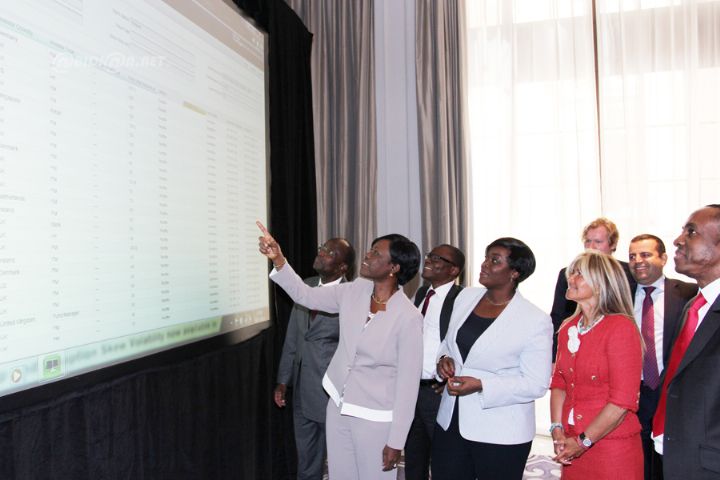

Suite à l’annonce de la transaction le 8 juillet, la République, représentée par S.E. Daniel Kablan Duncan, Premier Ministre, Ministre de l’Économie, des Finances et du Budget, Nialé Kaba, Ministre auprès du Premier Ministre, en charge de l’Économie et des Finances, Abdourahmane Cissé, Ministre auprès du Premier Ministre, en charge du Budget, et Patrick Achi, Ministre des Infrastructures Economiques, a mené une série de rencontres avec des investisseurs fixed income en ciblant les principaux investisseurs sur les marchés émergents à travers l’Europe et les Etats-Unis.

L’offre a attiré une très forte demande d’une base diversifiée d’investisseurs internationaux. Le livre d’ordres sursouscrit a attiré des propositions émanant de 180 comptes.

Le livre d’ordres et l’allocation finale ont été équilibrés à la fois en termes de répartition géographique (les Etats-Unis représentent environ 50%, le Royaume-Uni environ 39%, le reste de l’Europe environ 9%, et environ 2% pour le reste du monde) et en termes de typologie d’investisseurs (avec une allocation finale autour de 92% aux gestionnaires de fonds et 8% aux autres types d’investisseurs). Cette transaction représente l’émission obligataire internationale inaugurale de la République sur les marchés primaires de capitaux.

Nialé Kaba, Ministre auprès du Premier Ministre, en charge de l’Economie et des Finances, a commenté la transaction :

« Nous sommes ravis par le formidable accueil que nous avons reçu de la part de la communauté internationale des investisseurs. La très haute qualité du livre d’ordres et le haut niveau de souscription sont un témoignage clair de la renaissance de la Côte d’Ivoire et soulignent la forte confiance des investisseurs envers les perspectives prometteuses de croissance et de prospérité de notre économie ».

BNP Paribas, Citi et Deutsche Bank ont agi conjointement à titre de chefs de file et teneurs de livre pour l’émission. BOA Côte d’Ivoire / BMCE Capital ont agi à titre de conseillers financiers de la République de Côte d’Ivoire.

Sercom-MPMEF

Suite à l’annonce de la transaction le 8 juillet, la République, représentée par S.E. Daniel Kablan Duncan, Premier Ministre, Ministre de l’Économie, des Finances et du Budget, Nialé Kaba, Ministre auprès du Premier Ministre, en charge de l’Économie et des Finances, Abdourahmane Cissé, Ministre auprès du Premier Ministre, en charge du Budget, et Patrick Achi, Ministre des Infrastructures Economiques, a mené une série de rencontres avec des investisseurs fixed income en ciblant les principaux investisseurs sur les marchés émergents à travers l’Europe et les Etats-Unis.

L’offre a attiré une très forte demande d’une base diversifiée d’investisseurs internationaux. Le livre d’ordres sursouscrit a attiré des propositions émanant de 180 comptes.

Le livre d’ordres et l’allocation finale ont été équilibrés à la fois en termes de répartition géographique (les Etats-Unis représentent environ 50%, le Royaume-Uni environ 39%, le reste de l’Europe environ 9%, et environ 2% pour le reste du monde) et en termes de typologie d’investisseurs (avec une allocation finale autour de 92% aux gestionnaires de fonds et 8% aux autres types d’investisseurs). Cette transaction représente l’émission obligataire internationale inaugurale de la République sur les marchés primaires de capitaux.

Nialé Kaba, Ministre auprès du Premier Ministre, en charge de l’Economie et des Finances, a commenté la transaction :

« Nous sommes ravis par le formidable accueil que nous avons reçu de la part de la communauté internationale des investisseurs. La très haute qualité du livre d’ordres et le haut niveau de souscription sont un témoignage clair de la renaissance de la Côte d’Ivoire et soulignent la forte confiance des investisseurs envers les perspectives prometteuses de croissance et de prospérité de notre économie ».

BNP Paribas, Citi et Deutsche Bank ont agi conjointement à titre de chefs de file et teneurs de livre pour l’émission. BOA Côte d’Ivoire / BMCE Capital ont agi à titre de conseillers financiers de la République de Côte d’Ivoire.

Sercom-MPMEF